Планирование рациональной структуры инвестиций

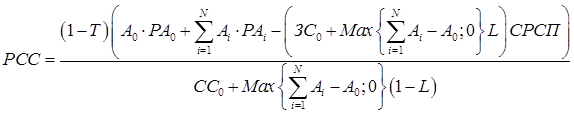

При реализации на предприятии инвестиционной программы перспективная рентабельность собственных средств в зависимости от принятой стратегии финансирования инвестиций может быть выражена детально в следующей формуле:

где Т – ставка налога на прибыль;

А0 - существующие активы предприятия;

Аi - объем инвестиций по i-му проекту;

РА0 - экономическая рентабельность активов предприятия;

РАi - экономическая рентабельность i-го проекта;

СС0 - собственные средства предприятия до инвестиций;

ЗC0 - заемные средства предприятия до инвестиций;

СРСП – средняя ставка процентов по заемным средствам;

Ам - амортизационные отчисления, направляемые на финансирование инвестиций;

L - доля заемных средств в привлекаемых средствах.

Формула 2.2. позволяет рассчитать величину рентабельности собственных средств для произвольной структуры внешнего финансирования инвестиций, которая задается долей заемных средств в привлекаемых средствах (L). В курсовой работе для выбора структуры финансирования применяется упрощенная форма показателя рентабельности собственных средств – прибыль на одну обыкновенную акцию. Оценка рентабельности производится по годовым показателям.

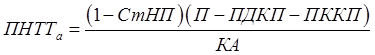

В рассматриваемых условиях чистая прибыль на обыкновенную акцию рассчитывается по формуле:

где ПНТТа – прибыль нетто на обыкновенную акцию,

СтНП - ставка налога на прибыль;

П – годовая валовая прибыль (прибыль до уплаты процентов и налогов),

ПДКП,ПККП - проценты за долгосрочный и краткосрочный кредиты соответственно,

КА – количество обыкновенных акций.

Для определения величины валовой прибыли задается плановая годовая рентабельность активов с учетом инвестиций.

3.2 Выбор структуры финансирования

Выбор структуры финансирования инвестиций при выполнении курсовой работы осуществляется в следующем порядке.

3.2.1 Определение годовой валовой прибыли

Плановая величина годовой валовой прибыли рассчитывается по формуле:

![]()

где А – величина активов с учетом инвестиций, рассчитывается как сумма величины активов за третий месяц планового периода и инвестиций,

РА – плановая экономическая рентабельность активов.

Величина свободных денежных средств рассчитывается как остаток наличности в плановом балансе предприятия за 3-й месяц планируемого периода за вычетом минимального остатка наличности.

Минимальный остаток наличности и величина свободных денежных средств рассчитывается по формулам:

![]()

где МинДС – минимальная потребность в денежных средствах,

ТП – текущие пассивы предприятия,

Ка – плановый коэффициент абсолютной ликвидности.

![]()

где СвДС – свободные денежные средства,

ДС3 – конечный остаток денежных средств за третий месяц планируемого квартала.

Потребность во внешнем финансировании определяется по формуле:

![]()

где ВнФин – потребность во внешнем финансировании,

Инв – инвестиции (задается в исходных данных).

В данной курсовой работе рассматривается три варианта внешнего финансирования:

- дополнительная эмиссия акций;

- привлечение кредитов;

- комбинация первых двух вариантов при условии сохранения существующей структуры капитала.

При дополнительной эмиссии акций того же номинала на сумму, необходимую для реализации инвестиций (сумму внешнего финансирования) считается, что акции реализуются по номиналу, эмиссионные издержки равны нулю. Эмиссия акций приведет к увеличению уставного капитала на величину привлекаемых средств и увеличению количества акций предприятия.

Номинал существующих акций рассчитывается по формуле:

где НА – номинал акции,

УК0 и КА0 – уставный капитал и количество акций до начала реализации инвестиционного проекта.

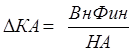

Увеличение количества акций предприятия рассчитывается по формуле:

Экономическая аналитика:

Понятие и механизм работы паевых инвестиционных фондов

Паевой инвестиционный фонд (ПИФ) - это объединенные средства инвесторов, переданные в доверительное управление управляющей компании. Сам паевой инвестиционный фонд не является юридическим лицом - это так называемый "имущественный комплекс", а по сути, это инвестиционный портфель. Вкладыва ...

Разработка административно-территориальных единиц

Разработка бюджетов адм-тер. ед. (1) Органы публичного управления админ-тер. ед. отвечают за разработку и утверждение своих бюджетов на основании положений законодательства и в соответствии с единой бюджетной классификацией. (2) Бюджет админ-тер. ед. разрабатывается ее исполнительным органом с учет ...

Анализ репутации

Регрессионный анализ Для проведения ретроспективного анализа инвестиционной ценности используются методы, которые позволяют оценить прошлые колебания показателей, и на этой основе прогнозировать их будущие колебания, а также методы, позволяющие выявить причины колебаний и оценить влияние изменения ...